Ieri, tanto per smentire me stesso (v. introduzione di Risperanza greca), ho seguito il telegiornale di Sky: sono rimasto esterrefatto!

Ieri, tanto per smentire me stesso (v. introduzione di Risperanza greca), ho seguito il telegiornale di Sky: sono rimasto esterrefatto!Ho assistito a una mezz'oretta di linciaggio mediatico di Tsipras accusato di rovinare la Grecia e l'Europa con la sua miopia! Il completo ribaltamento della verità!

Oltretutto, almeno nella parte di propaganda che sono riuscito a sopportare, non hanno mai riportato (nemmeno nella maniera parziale e imperfetta tipica dei nostri giornalisti) le motivazioni del governo greco: chiaramente non c'era nemmeno l'intenzione di provare a fare un'analisi completa della situazione Greca ma solo, appunto, di screditarne il più possibile il suo governo...

Grazie a questo telegiornale ho però capito che la maggior parte degli italiani (e, suppongo, degli europei) non sappiano, o non ricordino, come si sia arrivati a questa situazione, di chi siano le responsabilità e quali siano i fatti reali.

Inoltre voglio dimostrare che durante la notte non mi invento dal nulla le affermazioni che scriverò l'indomani: per questo segnalerò o citerò dei pezzi che ho scritto sulla Grecia dal 2011 in poi...

Come al solito non è facile trovare il punto di partenza più adatto per narrare una storia: ogni fatto dipende da una catena di cause che è possibile far risalire, praticamente a piacere, nel tempo.

Nel caso greco direi che un buon punto di partenza siano la crisi democratica del mondo occidentale e la fragilità e spregiudicatezza del sistema finanziario mondiale.

Da tempo l'economia greca era in sofferenza (*1) e il suo debito pubblico andava sempre più aumentando: per restituire il debito in scadenza e pagarne gli interessi emetteva titoli di stato a tassi sempre più alti; si arrivò comunque a una situazione in cui la Grecia rischiava di essere insolvente.

Il “problema” è che i titoli di stato greci, che rischiavano di divenire carta igienica, erano stati acquistati dalle banche allettate dai facili guadagni. Un caso esemplare è stato quello della banca belga DEXIA, esposta per 21 miliardi con obbligazioni dei paesi “pigs” di cui 3 miliardi in titoli greci.

Le banche, in cambio di interessi altissimi, accettavano il rischio che il debito non venisse ripagato: se questo rischio non ci fosse stato per quale motivo i tassi avrebbero dovuto essere così alti? Per chi compra tali titoli quando il gioco va bene i profitti sono grandi ma, quando va male, si perde tutto l'investimento.

Le banche dovrebbero quindi effettuare queste manovre con oculatezza, tenendo sempre presente la possibilità che l'investimento andasse a finire male ed evitando quindi di esporsi troppo.

Ma il sistema finanziario internazionale ha ormai da molto tempo perso il buon senso: chissà, forse alla ricerca dei mega bonus, molti banchieri avevano autorizzato l'acquisto sconsiderato di titoli di stato di paesi a rischio...

Ora ci raccontarono che queste banche avrebbero rischiato di fallire a causa del default greco: questo è probabilmente vero per alcune di esse ma adesso credo che si sia voluto principalmente tutelare i guadagni dei ricchissimi.

Comunque sia, il risultato fu che le banche che avevano fatto speculazioni azzardate, invece di essere lasciate al loro destino (come credo sarebbe stato meglio per risanare l'ambiente economico/finanziario), furono salvate con soldi pubblici. Alla DEXIA pensò il governo belga che, con i soldi dei contribuenti belgi, salvò tale banca.

Tutto questo lo scrissi nel 2011 nel pezzo Soldi facili.

Il problema erano però le banche greche: queste erano le più esposte nei confronti delle obbligazioni del proprio stato e, ovviamente, la Grecia non aveva le risorse economiche per salvarle. E poi c'era la minaccia del “contagio”: la prospettiva del default greco rendeva immediatamente più realistico anche il fallimento di altre nazioni pesantemente indebitate; automaticamente questo rischio, vero o presunto, costringeva tali stati ad aumentare i tassi delle proprie obbligazioni aggravando le rispettive situazioni economiche (il famigerato “contagio”).

Emblematico è il caso dell'Italia: all'epoca il suo debito pubblico, considerato affidabile, era in gran parte (mi pare per una quota intorno al 70%) in mano a banche estere.

Ma torniamo alla Grecia: si decise quindi di salvare le banche greche per tutelare i cattivi investimenti delle banche europee. Per farlo si decise di adoperare un fondo europeo appositamente creato ma prima (e questo è sintomatico della crisi democratica nel mondo occidentale) fu scelto in Grecia un curatore fallimentare, Antōnīs Samaras, che tutelasse dall'interno la “manovra” europea (e altrettanto accade in Italia dove da Bruxelles fu mandato Monti).

Non si tratta di una mia teoria da complottista paranoico ma di un fatto dato ormai per assodato da giornali considerati “seri” come l'Economist: vedi il pezzo del 2014 Democrazia e-conomista dove riassumo un'illuminante articolo di tale rivista.

Così alla Grecia arrivarono miliardi di euro che però non entrarono nel sistema economico del paese, rivitalizzandolo e rilanciandolo, ma sparirono nel “buco nero” delle banche elleniche.

Contemporaneamente la ricetta economica di Bruxelles applicata in Grecia dal curatore fallimentare Samaras non funzionava: l'economia invece di ripartire si contraeva sempre più (come del resto accadeva in Italia dove l'altro curatore fallimentare, Monti, eseguiva le istruzioni ricevute).

Alla fine la pezza che fu temporaneamente trovata fu quella del famoso fondo “salva stati” che garantiva il debito in cambio di precisi obblighi (tipo il pareggio di bilancio) degli stati beneficiari.

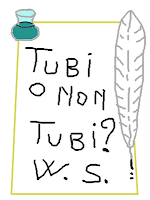

Ma questo fondo “salva stati” era una soluzione che poteva essere definitiva?

Riflettiamoci: il problema della Grecia era il debito pubblico fuori controllo (*2). Per “fuori controllo” intendo che è destinato a crescere sempre di più senza alcuna possibilità di ripagarlo.

Qualche anno fa feci una ricerca in tal senso e c'è una formuletta facile facile che lo dimostra: vedi il pezzo Strategia errata.

Può quindi un fondo, per quanto elevato, garantire indefinitamente per un debito che mese dopo mese cresce sempre più?

Ovviamente no! Prima o poi il bubbone è destinato a scoppiare...

È come se un idraulico, invece di riparare un tubo che perde all'interno di un muro, si limitasse a rifarne un po' l'intonaco e a rimbiancare la parete per nascondere la gora di umidità. Prima o poi l'acqua ricomincerà a filtrare attraverso di esso e, anzi, i danni nel frattempo saranno accresciuti.

L'Italia non avrebbe dovuto assolutamente investire il denaro degli italiani in questa iniziativa destinata a fallire. Io lo scrissi e lo riscrissi ma all'epoca Monti, che si pavoneggiava fra gli applausi dei media entusiasti, seguiva pedissequamente le istruzioni che riceveva da Bruxelles...

Nel 2012 su questo argomento scrissi: Monti 23: ci è o ci fa? (“La Grecia è come una famiglia nelle mani degli strozzini (i grandi gruppi finanziari): non c'è verso che riesca a pagare il suo debito. Nella mia analogia l'Europa le dà piccoli aiuti per pagare qualche rata in cambio dei gioielli di famiglia: a mio avviso rendendosi complice degli strozzini. È evidente che questa situazione non può andare avanti molto a lungo e che, prima o poi collasserà.”); Monti 24: da applausi (“Sullo «spread» mi sono già espresso ma ricapitolo brevemente: lo spread è calato a causa del pernicioso accordo Salva Stati non certo per la salute economica dell'Italia. Questo significa che tale calo è solo una tregua: quando i mercati si renderanno conto del tracollo dell'economia italiana, i nostri BTP risulteranno appetibili come formaggio andato a male. Sì, certo, in quel caso interverrà l'accordo Salva Stati (che però è un palliativo, una medicina che dà sollievo ma non cura) ma la fregatura è che tale accordo scatterà anche per gli altri paesi europei in crisi, in primis la Grecia, e in questo caso sarà l'Italia a dover mettere mano al portafoglio spendendo n miliardi (*3) in titoli di stato spazzatura.”) e, soprattutto, Monti 20: riassunto (“Come ho scritto altrove la mia speranza era quella che paesi come la Grecia fossero lasciati fallire cosicché i cittadini si rendessero conto che ciò non è la fine del mondo. La soluzione attuale invece non risolve i problemi economici ma rinvia solamente l'inevitabile fallimento...”)

Riepilogando: la Grecia è destinata a fallire perché il suo debito (come quello italiano) è fuori controllo. È quindi solo questione di tempo prima che ciò accada. Anche col referendum di domenica, se vincessero i “sì”, il tracollo sarebbe solo rimandato. Al contrario, un governo che voglia fare l'interesse dei propri cittadini deve agire proprio come sta facendo Tsipras: nella sua intervista (v. il corto Yanis Varoufakis im Europaforum WDR) il ministro delle finanze greche Varoufakis si è (comprensibilmente) guardato dal dirlo apertamente ma la sua intenzione (e quella del governo) è quella di seguire l'unica strada percorribile, ovvero il default, perché l'alternativa, spremere di più i greci, non servirebbe a niente e, prima o poi, il fallimento sarebbe comunque inevitabile.

L'Italia ci rimetterà dal possibile default della Grecia?

Certo che sì: 37,5 miliardi di euro non sono bruscolini! Ma la colpa non è della Grecia ma dell'Italia che col governo Monti ha prestato i soldi a usura. La Grecia si sta solo giustamente ribellando agli strozzini che la stavano lentamente strangolando...

Quindi la colpa per le conseguenze italiani dell'eventuale default greco sono principalmente di Monti e di chi l'ha votato. Ah, già nessuno votò Monti (crisi democrazia occidentale) che fu scelto da Bruxelles, consacrato dal nonno del colle e ricevette la “fiducia” da PD e PDL. Quindi la colpa è di chi votò PD e PDL nel 2008. Non mia: io all'epoca mi astenni perché avevo capito che, al di là delle chiacchiere, tali partiti rappresentavano la stessa robaccia (v. lo storico Douche and turd)...

Nota (*1): ma l'essere all'interno dell'euro dava un'illusione di sicurezza; alcuni dicono che il colpo di grazia ai suoi conti pubblici fu dato dalle spese sostenute per l'organizzazione delle olimpiadi...

Nota (*2): ieri al telegiornale hanno detto che è al 170% quindi immagino che anche qualche anno fa fosse molto alto...

Nota (*3): sempre secondo il telegiornale di ieri l'esposizione dell'Italia è ben più alta di quanto, pur nel mio pessimismo, avevo previsto: 37,5 miliardi di euro...